来源:广发期货研究

股指期货

指数中枢抬升,关注驱动力量的变化

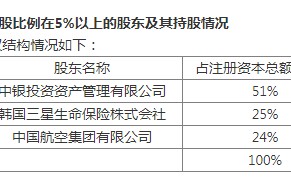

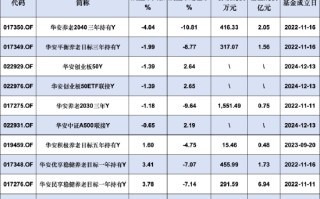

2024年,股指在年初与年末的两次深度反转构成了全年漫长震荡,波折收涨的走势。在政策态度转向的一年,市场信心的修复也激发了潜在增量资金的交易热情。以指数型ETF的崛起为标志,Beta收益逐渐成为投资回报的主要基数,挂钩沪深300、中证A500等指数的ETF基金迎来大规模扩容,汇集成可观的增量资金,助力指数中枢的抬升。

展望2025,经济增长的关键驱动力量,将朝着主要依靠内需拉动的方向转变,政策预期向现实验证之路中,区间的起伏不改向上的主线。宽财政、宽货币与稳楼市、稳股市的政策主基调有望奠定A股的慢牛行情,站在新旧年更迭的时点,我们看好跨年春季行情在第一轮降准降息来临后启动,推荐在阶段回调时提前配置IC品种,并在经济周期复苏得到基本面支撑后,坚定配置价值型蓝筹IF品种。

选自报告:《广发期货-2025年股指期货年度策略展望:指数中枢抬升,关注驱动力量的变化》2024年12月17日

报告作者:叶倩宁Z0016628

国债期货

债市波动加大,机会与风险并存

展望2025年宏观基本面,预期外需面临的回落风险加大,经济动能转向内需,在“促销费”政策带动下明年二季度开始消费增速有望稳和抬升,投资端整体分化难改,制造业与基建或将起到压舱石作用,地产投资磨底降幅有望收窄。整体基本面或延续分化式的温和回暖,基本面未出现广谱性回升的前提下,对债市的压制或相对有限。

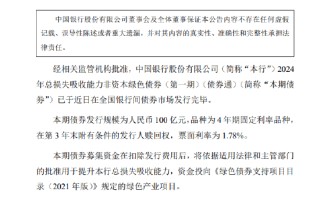

2025年货币政策基调适度宽松,预计降息空间40-50BP,明年10年期国债利率低点或落在1.5%-1.6%区间,如果出现政策加码预期抬升、债市供给压力明显增强或政策累积效应带来经济环比回升,可能带来债市回调,预计10年期国债利率上行高点或落在2.1%-2.2%区间。节奏上来看,供给冲击和政策预期冲击可能是带来调整的主要时点性因素,从近几年来看发生在2季度末3季度初期的概率较高,不过如果长期逻辑未扭转,阶段性调整可能也会带来较好的入场机会。此外,债券市场机构行为因素可能放大市场波动,经历几年牛市行情,债市投资者一致性预期很强,容易出现超前交易的现象,利好落地后的一致性止盈举措与赎回负反馈等机构行为易放大市场波动。投资者在把握波段机会的同时,也需要做好风险防范。国债期货方面,如果利率继续下行,债市情绪仍持续偏强,2025年基差可能维持低位特征,可以关注正套策略机会。

选自报告:《广发期货-2025年国债期货年度策略展望:债市波动加大,机会与风险并存》2024年12月17日

报告作者:熊睿健Z0019608

贵金属

新格局下的牛市

2024年以来,全球经济下行使各国央行启动的宽松货币政策周期和地缘政治风险成为影响贵金属价格的最大驱动因素,在强势的央行购金需求下黄金呈现多轮的强势上涨趋势而屡创历史新高。

到2025年尽管特朗普就任美国总统可能给过去两年战争和宽松财政对贵金属的利多逻辑形成反转,但在贸易关税和更广泛的地缘政治冲击下,央行和机构配置黄金的意愿仍较高并提振金价。全球经济增长整体放缓,大多数央行将会进一步大幅降息使全球处于宽松周期中,包括中国更积极的宏观调控刺激内需等政策,将在一定时期对贵金属价格带来“脉冲式”驱动,使价格创出新高。

在长期趋势维持向上的情况下,预期2025年黄金牛市将延续,但价格已部分反映2025年降息的预期处于偏高位置且受到强美元和俄乌冲突结束对黄金保值避险需求的冲击全年表现或不如2024年,在全年均价的基础上可能有10%以上的涨幅,高点或将达到2850美元/盎司以上。在介入时点方面,关注投机净多头持仓和极端波动率的带来的拐点,操作上以逢低买入为主,可买入看涨期权代替多头。

白银方面,价格上涨的首要条件为黄金应处于确定的长期牛市中,若通胀预期继续定向上升则上行动力增强。未来将围绕26-35美元/盎司中枢波动,利多的核心驱动为国内刺激政策带动经济基本面复苏预期提振通胀带动能源和有色等工业品价格的回升,但仍需要时间来产生效果。金融属性带来的扰动可能加剧波动的不确定性,建议买入以右侧关键点位突破为信号。

选自报告:《广发期货-2025年贵金属年度策略展望:新格局下的牛市》2024年12月17日

报告作者:叶倩宁Z0016628

欧线集运

红海新格局下运价的发展与展望

今年以来,集运指数(欧线)期货(EC)投资者的参与热情高涨,交投持续活跃。截至目前,集运指数期货各合约的累计成交总量超过8万手,持仓总量也超过8万手。在红海事件的影响下,市场价格波动显著,日内价格波动幅度平均大于5%。现货运价方面,自去年11月红海危机爆发以来,经历了三大阶段:首先是供给短期错位导致的快速上涨,接着出现了迅速回调,最后在年底呈现强势反弹。

从供给端来看,今年集运市场的租金水平呈现“先扬后抑”的趋势。上半年租金维持高位,而下半年,尤其是10月之后,租金水平明显回落。集装箱运力供给持续增长,欧线运力的投放增量显著。截至12月初,全球集装箱运力规模达到3123.62万TEU,年增长率约为10.6%。红海危机期间,亚欧航线的准班率曾一度跌至10%以下,导致欧线运力极度紧张。但随着绕航路线逐渐稳定和集装箱运力的高速增长,目前运力供给已恢复至合理水平。

需求端,今年对欧美的出口数据显示需求有所增强。按美元计价,今年前10个月我国进出口总值达到2.93万亿美元,同比增长5.2%,其中出口至美国和欧洲分别同比增加3.3%和2.9%。尽管如此,2024年欧洲经济数据表现持续疲弱,欧元区制造业PMI始终低于50,欧盟经济景气指数也维持在96点左右。

展望2025年,集运市场的主要关注点将集中在几个方面。首先,特朗普当选后中东局势的发展,尤其是巴以停火的进程,将直接影响红海绕航格局是否延续以及苏伊士运河通航恢复的时间。综合来看,明年的基本面预期偏冷,重点需关注巴以局势及通航恢复情况。同时,集运指数期货自上市以来表现出较强的波动性,鉴于集装箱运输市场的明显淡旺季特征,若通航完全恢复后,市场可能出现结构性交易机会,尤其是在月间套利策略层面。

选自报告:《广发期货-2025年欧线集运期货年度策略展望:红海新格局下运价的发展与展望》2024年12月17日

报告作者:叶倩宁Z0016628

还木有评论哦,快来抢沙发吧~