炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:金十数据

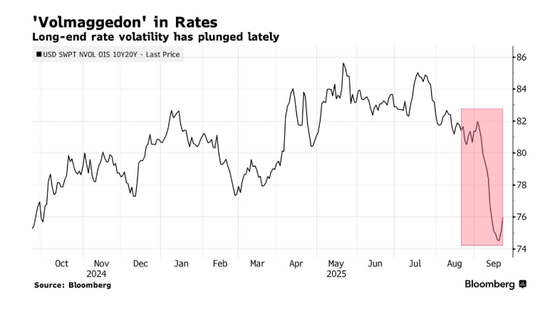

美国利率波动率骤降,正让华尔街一种热门的金融市场动荡对冲策略陷入困境。

近年来,各大银行一直在开发并销售“保护性量化投资策略(QIS)”,这类策略与市场对利率波动的长期预期挂钩。此类产品本质是“系统性交易组合”,以互换合约形式售予对冲基金、养老金等机构,为其抵御重大经济风险提供“保险”。

多数QIS策略围绕“10年/20年期互换期权”(10-year/20-year swaptions)构建——这类10年期期权允许投资者签订20年期利率互换合约。它们既是应对利率波动的保护工具,也能反映市场对未来波动率的预期。

彭博汇编数据显示,当前各类资产的波动幅度普遍收窄,上述互换期权所隐含的波动率正迎来2023年11月以来的最大单月跌幅。LumRisk的数据显示,这意味着大量旨在从合约波动率飙升中获利的QIS策略,本月已录得2.6%的平均亏损。

表面看这一亏损幅度不大,但在利率交易与QIS领域已是显著。巴克莱集团策略师表示,波动率骤降正将原本的防御性头寸转化为亏损来源,并将这种“预期波动率暴跌”现象描述为“波动性末日(volmaggedon)”。

“多数拥有QIS业务的银行,其客户都持有‘美元10年/20年利率波动率多头头寸’,”德意志银行英国及中东和北非地区资产解决方案销售主管斯图尔特·弗格森(Stuart Ferguson)表示,“这类策略的卖点在于‘尾部风险对冲+大体平稳的利差收益结构’——能为投资组合抵御极端风险。”

他认为,长期端利率波动率突然下跌,源于投资者平仓“抵押贷款支持证券(MBS)对冲头寸”。

尽管这种异常波动背后存在技术性原因,但当前从股市到汇市,各类市场的波动率普遍下降——核心原因是市场预期美联储将持续降息,这会支撑风险偏好与美国经济。

以阿姆鲁特·纳西卡(Amrut Nashikkar)为首的巴克莱策略师指出,市场对美国财政赤字的关注度似乎有所下降,且美联储理事莉萨·库克(Lisa Cook)在最近会议中的表态,也缓解了市场对“央行独立性”的担忧。

“从长期视角看,这种情况出现的原因可归结为‘TACO’,”野村(Nomura)量化策略主管安东尼·莫里斯(Anthony Morris)表示,这一缩写对应的全称是“Trump Always Chickens Out(特朗普总退缩)”。“市场似乎认为,一旦市场恶化,特朗普总会找到退缩的办法。在这种环境下,许多短线资金不愿持有波动率头寸。”

近年来,做多长期利率波动率不仅是一种对冲手段,还因一个技术特性而极具吸引力:短期利率波动率曾高于长期利率波动率。这意味着投资者只需持有长期波动率头寸,就能通过“时间推移”获利(即利差收益)。

如今,随着收益率曲线短端的波动率也开始下降,这种利差收益优势正逐渐消失。

追踪预期利率波动率的美银MOVE指数,上周跌至近四年最低水平。在欧洲,与欧元利率挂钩的同类合约波动率,也正迎来一年来的最大单月跌幅。

这种大幅波动引发市场担忧:QIS领域是否会出现进一步去杠杆——毕竟不同QIS产品的具体表现,会因产品设计差异而有所不同。

德意志银行的弗格森认为,在长期端,利率波动率的下跌或许不会持续,因为相关QIS产品尚未出现大规模清算。

“即便从长期看,某笔交易的利差收益略呈负值,但只要它能帮助投资者对冲‘美国债务违约’‘欧洲某国政局动荡’等风险,做这笔交易仍是合理的,”他表示。

还木有评论哦,快来抢沙发吧~